“未来5年,要深入挖掘‘快递经济’的内涵与外延,培育壮大关联产业及配套服务。”在年初召开的全国邮政管理工作电视电话会议上,国家邮政局局长马军胜在详解未来5年邮政快递业发展新目标时提出。

事实上,近年来中国快递业的迅猛发展带动了智能物流装备行业的蓬勃发展。在过去半年时间里,德玛科技登陆科创板、中科微至冲击IPO、苏州金峰获得亿元融资,自动化分拣设备制造商开始进军并活跃在资本市场。

在业内专家看来,自动化分拣火热的原因毋庸赘言。“一方面,业务量大、业务来源分散的行业特性使得高效分拣中心成为提高作业效率和作业准确性的必要选择;另一方面,快递企业间的竞争不断加剧,快递平均单价逐步下滑,建立自动化分拣中心已成为企业控制成本的重要途径。”

汗水分拣转向智能分拣

从整体来看,自动化分拣设备的大规模应用大大提升了快递企业的运转效率。以申通快递广东增城转运中心为例,其在2020年引进了全新的3层交叉带、摆臂、伸缩机等自动化分拣设备,最高日处理量预计可达1000万件,产能提升了50%;集包产能46万单/小时,提升1100%。

圆通转运中心的自动化分拣设备均由旗下圆智自动化公司自主研发,3年来共建设全网60多个快递转运中心近200套自动线。在成都转运中心,圆智自动化公司自主研发的4层自动化分拣设备在去年“双11”前投入使用,日均处理快件量是原场地的2倍。据圆通四川省区营运管理部负责人杨军介绍,自动化设备上线后,操作员只需在供包台上把快件正面朝上放置到传送带上即可,快件面单经过自动扫描编码,在托盘的运送下,按照对应的编码自动掉落到传送带两侧的格口。同样的进港件量,设备上线后可节约5~6小时的操作时间,在业务旺季期间人均效能可达到1500件/人。

对比究竟有多明显?或许也只有亲历者才更清楚。2015年夏天,记者走进某快递公司北京分拨中心,流水线两旁围着几十位分拣员,大汗淋漓的他们依次拿起快件迅速查看运单信息,然后用“大头笔”在运单上标注记号,凭借经验确定快件的下一站。2018年,当记者再次走进这家公司的分拨中心时,这里已经换了天地,快件量翻番,“大头笔”消失了,分拣员也减少大半。原因就在于先进的自动化分拣设备代替了传统的人工分拣流水线,“汗水分拣”正在向“智能分拣”转变。

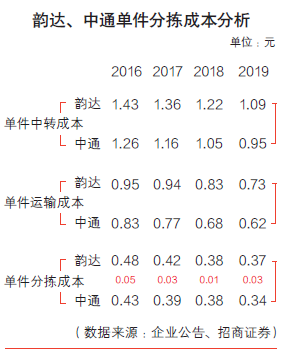

值得关注的是,快递企业不遗余力地推进自动化分拣,不仅事关运转效率,更关乎到经营成本。国泰君安证券交运团队分析认为,未来快递龙头是成本效率表现最极致、最领先的企业。尤其对加盟制快递企业来说,能否合理、高效、灵活地安排运输和中转,直接关系到快递企业的盈利能力。2016年以前,各家快递企业均处于网络建设阶段,单量规模越大,单件分拨成本越低;2016年以后,快递单量到一定规模,旺季人工操作效率下降问题更加凸显,这一阶段率先开始布局自动分拣设备的公司,单票分拨成本下降明显。

资产用在刀刃上,韵达是自动化分拣设备投资力度最大的快递企业之一,其对回报期较长的土地、房屋投入较少,但对短期能迅速降低成本的自动化投入较多。仅在2017年至2019年,韵达投资总额就超20亿元。这也助其单件分拣成本逐年下降,在高速增长阶段实现了成本最小化、盈利最大化。

在成本管控和精细化管理上,近年来单件成本最低的中通更有话语权。中通单件平均分拣成本从2017年的0.39元下降到2019年的0.34元,每单几分钱的降幅在巨大的规模效应面前创造出可观的利润空间。分拨成本持续下降的背后,自动化应用与合理用工俨然成为“制胜法宝”。数据显示,截至2020年上半年,中通全网共计有282套大/小件自动分拣设备投入使用,对比2019年末的265套,自动化水平进一步大幅提升。

资本角逐的新风口

随着快递企业分拨中心新建、改扩建进程加快,半自动化、自动化分拣设备占比稳步提高。数据显示,2019年中国快递业累计建成超5000公里自动化流水线,与中国地铁总里程相当。得益于上游电商、快递业蓬勃发展及制造业的庞大市场需求,中国的自动分拣设备市场一直保持着高速增长态势。

艾瑞咨询数据统计显示,2019年中国自动化物流装备市场规模约1440亿元,年度增长率约24.1%,其中自动化分拣设备市场规模约165.5亿元,年度增长率约22.8%。虽然2019年市场增速减缓,略低于整体自动化物流装备增速,但自2012年以来,动分拣设备市场近7年复合增长率达29.2%,明显高于行业26.7%的增速。

“中国快递物流装备的自动化渗透率只有20%,远远低于发达国家80%的水平。5年前,快递行业要求全面机械化和信息化,适当自动化,现在则要做好全面自动化的准备,这也意味着将释放出巨大的市场空间。”圆通速递副总裁相峰曾表示。

在这样的发展前景下,地方政府和资本市场也越来越看重分拣设备产业。安徽省南陵县作为全国唯一的全国快递科技创新试验基地,在国家邮政局的大力支持下,将快递物流智能装备作为首位产业予以打造,实现了从无到有、初具规模到快速发展的进步。其先后同中科院微电子所和顺丰、“三通一达”等业界龙头企业签订战略合作协议,实贝、兴能、亨运、九鲤、艾艾等优质产业链项目相继落地,集聚上下游企业40余家,总投资额超70亿元。

过去一年,自动化分拣设备制造商在资本市场也受到“追捧”。

2020年6月,德马科技正式登陆科创板,成为“科创板物流装备第一股”;11月,苏州金峰完成逾亿元人民币C轮战略融资,参与投资的不乏元禾重元、国发创投、致道资本和名川资本等知名投资机构。11月,中科微至科创板发行上市文件获受理,这也是继德马科技之后,又一家谋求上市的智能物流装备企业。

值得注意的是,中科微至是快递自动分拣设备迅速崛起的典型代表。成立于2016年的中科微至由中国科学院微电子研究所孵化,在切入快递领域后与中通快递深度合作。招股书显示,2017年、2018年、2019年及2020年1月至9月,中科微至向中通快递销售的收入占当期主营业务收入比例分别为100%、98.18%、73.97%、54.94%,均高于50%。据披露,目前中科微至客户已覆盖中通、顺丰、百世、申通、极兔、韵达、中国邮政、苏宁、德邦、唯品会等国内主要快递、物流及电商企业公司,已累计交付300套智能物流分拣系统。

触角下沉剑指大件市场

“中国主要快递企业上市后,各龙头企业的区域总部基本完成了自动化改造,今后将进入网点自动化水平提升阶段。”有行业观察人士指出,当前全国有五六万个快递网点,拥有自动化设备的却不超过10%。日均超过4万件的网点均有升级自动化设备的潜在需求。

诚如这位观察人士所言,随着业务量和人力成本不断攀升,越来越多的末端网点也开始投入自动分拣设备。2020年,中通义乌新科网点的日均揽收量达到近40万件。网点负责人何航滨说:“3年前每天3万件快件时已经觉得很吃力,没想到后来发展得这么快。”

为了主动适应市场和行业需求,何航滨向中通总部贷款1000万元引进了双层自动分拣设备,一举将网点单日操作能力提升至75万件。“这台自动化设备将我们的效能提升了3倍。”何航滨表示,40位小件分拣员在相同的时间可以操作3倍件量。设备每年的折旧成本固定,吞吐量越大,规模效应会越明显,单票的成本也就越低。

此外,随着家电和家居线上渗透率上升以及配送订单碎片化驱动零担小票化,大件快递和小票零担的市场规模总和目前已接近小件快递市场,其业务操作涉及的高强度分拣也引起重视。

不同于小件快递,大件快递和小件零担的货物标准化程度低,市场主体较为分散,尚未形成规模化操作。随着行业集中度的进一步提高,全自动化分拣需求将逐步显现,大件分拣技术迭代升级将带动设备价格大幅下降。因此,大件快递和小票零担市场在中长期将成为推动智能分拣市场发展的重要力量。

“当前分拨中心及网点级的分拣系统从客户应用角度而言只是满足了以卸车为起点的小件分拣业务需求,其他如大件分拣的需求同样旺盛,但受限于大件自动分拣技术的瓶颈而尚未产生爆发性增长。”德马科技专家白振成曾公开表示,未来自动分拣系统的应用需求将随客户需求与业务形态变化向细分领域发展,即小件分拣和大件分拣两大类别;同时朝以传统输送分拣设备为主的自动化分拣系统和以智能AGV和机器人设备为主的柔性分拣系统两大方向发展。

新时代鞋服物流与供应链面临的变革和挑战03月07日 20:38

点赞:这个双11,物流大佬一起做了这件事11月22日 21:43

物流管理机构及政策分布概览12月04日 14:10

盘点:2017中国零售业十大事件12月12日 13:57

2017年中国零售电商十大热点事件点评12月28日 09:58